美元霸权到底是什么?不少人被金融民科洗脑而完全误解了美元霸权

你一定在一些地摊文学听说过美元霸权,靠的是美国用各种强制手段逼全世界用美元交易与结算——其实这是金融民科自己臆想出来的,抱着这种想法的人会被一叶障目,看不清美元霸权的真实形态与全部面貌。

美国成为当今世界上最强盛的国家,靠的肯定是全方位的优势,其中包括但不限于货币领域、政治与文化领域、军事领域等等。本人是金融专业方面的博主,本文就给大家谈谈美元霸权是如何实施的。

首先你要知道美国明面上主打的是什么,那些盟友看上的是什么,它建立了怎样的规则,这些规则为什么能吸引世界其他国家。我们先把美国的阳谋搞清楚了,再来谈阴谋。

你可知道美国里的大部分对经济起关键作用的部门,都是私人企业,也就是民营性质,例如纽约证券交易所,期货交易所,外汇交易所等等,都是民营企业。(有人说美联储也是,不好意思,美联储还真就是根红苗正的政府机构)

美国奉行与对外宣传的形象就是普世价值观里的“自由市场”,这个自由的含义主要是任何个体都有权利选择合法交易的对象。例如外汇交易所,汇率是由两种货币交易双方共同决定的,交易所只是报最新汇率成交价而已。同时市场利率也是,每家银行都有自主决定自家存贷利率的权利。

除此之外,且不说美国境外了,即使在美国境内,你使用不使用美元作为交易或结算货币,完全是个人的自由,是的,你可以拒收美元,跟对方说我只收印尼盾,你有权这么做,对方也有权不跟你做交易。

全世界只有两个地方,是有“XX币具有国家强制力,任何人或单位不得拒收XX币”这种说法,一个是中国,另一个是朝鲜(呃,也许不单只这两个地方,但基本所有发达国家都没有这说法)

也正因为我们从小生长的环境是这样,很容易就产生一个错觉,觉得全世界的货币都是这样被ZF强制要求作为结算货币,你拒绝使用它甚至是犯法的。于是很多人解读美元霸权的时候,就把这种思维套用在美元身上,于是看不清人家的游戏规则是什么。

于是我们很多人把美国所具备的优势与吸引力给抹杀了,完全是反着理解,把我们自家那套硬搬到人家身上,这样能读懂美国才怪呢。当然,美国也许背地里有打着小算盘,有开挂作弊,这些都是属于阴谋论范畴,还是刚刚那句,先把人家阳谋搞懂,再来谈阴谋。

除此之外民间还有“原油美元”的说法,首先美元霸权的其中一个重要方面确实是有在大宗商品市场领域上的控盘,但绝不是民间原油美元说那样简单粗暴的以为,美国用军事等强制手段让全世界只能用美元来买石油。

——其实只要你哪怕做过一天的期货交易都知道,世界上有很多个不同货币结算交易的原油交易所,有用日元结算的原油交易所,有用英镑结算的,有用卢布结算的,有用欧元结算的等等,你可以随便一个炒股软件,例如东方财富,在国际期货那一栏里找到这些交易所最新报价。从来不存在说你一定要用美元去买。

而说原油替代了黄金,作为美元绑定的价值更是无稽之谈,因为你做过美原油就知道,原油美元价格一天能给你上下个百分之几十都有,绑定个毛线啊?

这时候有人说了,不是绑定,而是锚定,虽然原油美元价格是会浮动,但美元一定能买到石油。那津巴布韦跟委内瑞拉币也可以啊,只是标价多与少的问题,你能在世界上找到一个法币是买不到原油的吗?

但美国利用大宗商品市场实现美元霸权,这个确实存在,但绝不是这么想当然的简单,可以说大部分环节你都找不到道德上的破绽,是建立在“自由”的规则基础上。

所以为什么说民科金融学很多都是自己想当然,连自圆其说都懒得做了,完全靠着情绪误导大众。所以本人写了一系列文章给大家科普,给大家还原一个真实的世界面貌。

而本文会保姆式手把手的带大家理解,美联储是如何在“自由”的规则下,利用降息-加息周期来实现对全世界的“收割”的。

(以下内容都是专栏之前的内容,可能不少朋友已经读过了,但可以温故知新)

在理解这个过程之前,首先要了解两大市场:1)债券与利率市场,2)汇率市场。

这两个市场都是以撮合成交的方式,来报最新的成交价。

1)债券与利率市场

假设现在有个5年后到期的票面最终本息金额为100万的债券,问现在值多少钱呢?由市场决定,有人愿意出90万去买,有人愿意95万、98万,最终价高者得。所以债券的价格是供需双方决定的结果,买盘大于卖盘就会推高价格,卖盘大于买盘就会压低价格。

如果最终成交价是98万,就意味着这个持有者持有这张债券直到到期兑现100万的时候,利润只有2万。

所以说债券价格被炒的越高,收益率越低。

那债券收益率又如何影响到市场利率呢?

跟股票市场一样,债券市场为一级市场与二级市场。

一级市场就是发行人市场,卖方就是债券的发行人,如政府债券的一级市场,卖方就是政府;买方则主要是各大商业银行与投行,或是符合条件的个人投资者。买卖方式是以竞拍的方式,价高者得。

二级市场,任何人都可以做卖方,只要他持有债券,就可以在二级市场抛售,同时任何人都可以做买方。买卖方式是以撮合成交的方式。

当美联储正在扩表,也就是通过在债券二级市场上购买债券来发行美元,这会使得二级市场的债券价格被推高的时候,那么债券一级市场的价格也必然会被推高,例如政府债券的一级市场,参与者一般都是各个商业银行,他们会更乐意买入,然后马上在二级市场上出售赚个差价。于是政府债券能更容易以一个较好的价格卖出,政府的融资能力变强。

同样道理,如MBS这样的抵押贷款债券价格被推高的话,银行们也更乐意发放住房抵押贷款,然后打包成MBS在二级市场上以高价卖出赚个差价。银行更乐意贷款,就会降低贷款利率,因为想要弄多些MBS去二级市场上卖出赚差价。

另一方面,银行们看到二级市场上债券价格被推高,收益率降低,那么在二级市场上购买债券的积极性降低,转而更倾向于把钱用于向社会发放贷款,于是也压低了贷款利率。

综上所述,美联储的扩表行为使得整体市场利率降低。

而反过来,如果美联储选择缩表,就意味着在二级市场上出售债券,卖盘增加就会使得债券的二级市场价格被压低。于是债券一级市场的价格也会被压低,政府融资能力变弱。

同理MBS也是,二级市场上MBS价格降低,那么银行需要提高贷款利率,才能在二级市场上赚到跟以前一样的利润。

而债券收益率提高,银行看到如果对民间贷款利率不提高的话,那还不如把钱拿去买债券,除非贷款利率也提高。

综上所述,美联储缩表的行为最终使得整体市场利率提升。

2)汇率市场

两个外汇相互开放的国家之间的本币汇率如何决定呢?

也是由市场供需决定。简单来讲,汇率是由外汇的即期与远期市场决定。

其原理跟股票市场的撮合成交类似,我们所看到的汇率,就是两国货币之间最新的成交价。

外汇市场的参与者们(主要是银行),都是为了追求利益最大化,都希望用自己手里的货币去换取尽可能多的别国货币。

就拿美元与日元的汇率来说,每个人对汇率的期望不一样,有人觉得1美元应该换300日元,有人觉得100日元应该要换2美元,有人愿意用7日元换1美元,甚至你也可以说我1日元就应该要换100万美元,你可以在外汇交易所挂单,你挂1日元的卖价是100万美元,只是看是否有人愿意按这价来成交而已。

而汇率的走势,其实就是按每分钟的最新成交价形成,一般来讲,持有美元的人肯定希望在外汇市场上能兑换尽可能多的日元,持有日元的人希望换尽可能多的美元,只是他们最终拍板的成交价是受每个人悲观或乐观的预期影响。例如如果持有日元的人对未来日元兑美元汇率呈悲观预期,那么他会尽快把日元按现价脱手兑换美元,而如果这样的人多了,日元兑美元的成交价会不断下降,于是造成国际外汇市场上美元对日元升值,或者说日元对美元贬值。

理解了以上两个市场,接下来是重头戏,美联储如何利用这两个市场来“收割”全世界的。

当美联储加息的时候,如果其他国家的市场利率还保持低位,那必然有人抛售本国债券,去购买被压到低位的美国债券,赚取利差;亦或者在本国利率市场以较低利率借入本币,去换成美元,然后在美国的利率市场上以较高利率借出美元,赚取利差。

一般这种情况下,会导致本币兑换美元的多了,自然会压低外汇公开市场上本币兑美元的汇率,也就是本币对美元贬值,亦是美元对本币升值。

但有些国家或地区,如泰国、中国香港是采取对美元的固定汇率。一旦泰铢在外汇市场上有对美元的贬值压力,那里的央行就会在外汇市场上出售作为资产负债表里资产项的美元,兑换泰铢,从而把本币对美元的汇率重新推回预设的汇率。

而这么做的结果就是“缩表”,泰铢回笼。

另外既然大家都知道那里的央行必然会保对美元汇率不变,那就会更加大胆的在泰国利率市场借入泰铢,兑换美元,再到美国利率市场借出美元,不断的赚取利差。亦或是卖出泰铢标的的债券,换成美元去购买美元标的的债券,甚至是用期货或融券的方式做空泰铢标的的债券。

这样导致的必然结果就是推高泰国的市场利率,因为泰铢标的的债券会被压低,同时银行间同业拆借市场的利率被推高。

——当年索罗斯就是利用这点在泰国利率与外汇市场上对冲交易,最终导致泰铢崩盘,泰国政府宣布放弃对泰铢美元固定汇率制,具体过程我在文底第二篇里面详细讲了。

这样就意味着,如果要保汇率自主,那么市场利率就必然无法自主,只能被动跟随美联储的货币政策。

而其他有一些国家的货币不是采取对美元固定汇率,本币发行的抵押担保资产也不是美元,如日元、英镑、欧元等,它们有独立自主的货币发行体系,并不依赖美元。那为什么也会被美元“收割”呢?

因为只要是资本开放市场,当美联储加息或降息的时候,必然有大量机构或资金来用上述的方式赚取利差,这样带来的结果就是要么是利率跟随着美国的利率波动,要么是汇率升值或贬值。

也就意味着,其他国家的两大市场(利率市场与汇率市场)中至少有一个的调控遥控器掌握在美联储手里。

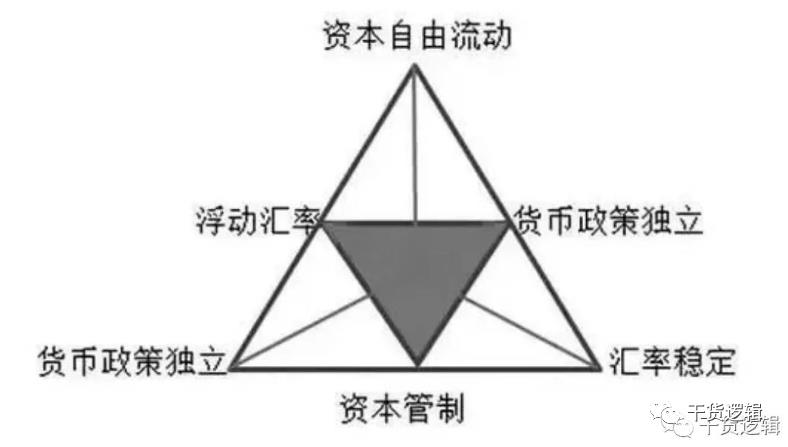

——这就是著名的蒙代尔不可能三角理论,在资本自由流动的前提下,国家是无法同时保证利率自主与汇率自主。

而华尔街的对冲基金与投行们,也是跟美联储串通一气,在美联储的量化宽松周期(亦称降息周期)的时候,大量购入别国的资产或有价证券,来炒高其价格,同时在远期市场卖出来对冲,锁定利润。

亦或者在别国的债券市场上高位做空,同时又在高位做空那一国的本币对美元汇率。然后美联储进入加息周期,根据上面所分析得那样,美联储加息周期,会导致要么别国债券价格下跌、市场利率提升,要么别国本币对美元汇率贬值。这样的话华尔街的对冲基金与投行们在两个市场里至少有一个市场是赚的,另一个市场最坏的情况也是不赚不亏,甚至大多数情况两个市场同时赚。

——这就是美国利用美元降息-升息周期去收割别国的本质,等于是别国市场的遥控器掌握在美联储手里,华尔街的投行与对冲基金们利用这点配合着美联储的节奏来实现大量套利。

对冲基金的具体详细做法,我在这篇文章详细讲解了,感兴趣的可以点击去看看:

顶层游资是如何利用股市、期货、期权三大市场的对冲收割股市

有聪明的小伙伴要问了,那为什么不能够其他国家反过来用同样的套路收割美国呢?

答案很简单,就是美元与美元有价证券市场的体量实在太大了,大多数国家的本币体量跟美国比就是九牛一毛。

就拿泰铢来说,如果泰国现在在美联储量化宽松降息周期,选择加息,拿必然导致的结果是美国市场里有一部分资金卖出美元标的的债券,换取泰铢去购买泰铢标的的债券,我们会看到泰铢标的的债券价格一下子就回到高位了,于是泰国央行的货币政策目标泡汤。而美元标的的债券价格没什么波澜,几乎不会跌。

而反过来,当美联储在升息周期的时候,根据上面所述会导致许多资金抛售泰铢标的的债券或其他资产,去兑换美元并买入美元标的的债券,我们会看到泰铢债券与其他资本价格大跌,美元债券与其他资本价格却不见被推高,于是美联储的货币政策目标会顺利达成,几乎不会受到影响。

就是因为美元与有价证券市场的体量实在太大了,你泰国这点体量想去影响美国市场,臣妾做不到啊!

就好比A股里工商银行或贵州茅台这样的巨无霸,随便抛售一点去买别的新三板或创业板的小盘股,一下子那些小盘股就会连续涨停,就是因为体量差距太大了。

这就是为什么欧洲要成立欧元区,为的就是想要跟美元抗衡。

所以这么说回来,美元霸权的本质还真就大道至简,就是一个“大”字。

当然,如果单纯的体量大是做不到这样的控盘的,津巴布韦币体量更大啊,但结果呢?

为什么美元就能做到广泛发行、体量巨大的同时,又能保证币值呢?

这时候又有金融民科专家跳出来说,因为有美军啊,有核弹头啊,用枪抵着大家脑袋承认美元币值啊,不承认的话,看伊拉克下场就知道啊。

你这样认为的话,又是陷入固有的惯性思维,又被一叶障目。

是的,美国军事力量确实是美国强大霸权的其中一个重要方面,它存在的意义也确实是为了确保美国建立的国际秩序与游戏规则。但还是开头那句话,美国明面上主打的是“自由市场”,这也是它能吸引盟友的地方,我们要先把这游戏规则搞懂了,理解了美国的吸引力,再来谈阴谋。

接下来才是本文的重点:

美元基础货币的发行是有一套严格的规范,使得它既能保证币值,又能在国际货币战争中处于优势地位,怎么做到的呢?

用来规范美联储权限的联邦储备法里面,其中里面有两条非常重要的条款,分别是第16章第2条、第18章第6条。

如果大家想了解联邦储备法,可以直接百度“美联储官网”,弹出的第一条“Federal Reserve Board - Home” ,点击进入就是美联储的官网,不需要翻墙哦。

然后如下图所示的位置点击进去,就是联邦储备法的全文:

以下两个是这两条法例的原文:

16.2. Application for notes by Federal Reserve banks

Any Federal Reserve bank may make application to the local Federal Reserve agent for such amount of the Federal Reserve notes hereinbefore provided for as it may require. Such application shall be accompanied with a tender to the local Federal Reserve agent of collateral in amount equal to the sum of the Federal Reserve notes thus applied for and issued pursuant to such application. The collateral security thus offered shall be notes, drafts, bills of exchange, or acceptances acquired under section 10A, 10B, 13, or 13A of this Act, or bills of exchange endorsed by a member bank of any Federal Reserve district and purchased under the provisions of section 14 of this Act, or bankers' acceptances purchased under the provisions of said section 14, or gold certificates, or Special Drawing Right certificates, or any obligations which are direct obligations of, or are fully guaranteed as to principal and interest by, the United States or any agency thereof, or assets that Federal Reserve banks may purchase or hold under section 14 of this Act or any other asset of a Federal reserve bank. In no event shall such collateral security be less than the amount of Federal Reserve notes applied for. The Federal Reserve agent shall each day notify the Board of Governors of the Federal Reserve System of all issues and withdrawals of Federal Reserve notes to and by the Federal Reserve bank to which he is accredited. The said Board of Governors of the Federal Reserve System may at any time call upon a Federal Reserve bank for additional security to protect the Federal Reserve notes issued to it. Collateral shall not be required for Federal Reserve notes which are held in the vaults of, or are otherwise held by or on behalf of, Federal Reserve banks.

18.6. Collateral for notes; form and tenor; redemption; etc.

Upon the deposit with the Treasurer of the United States, (a) of any direct obligations of the United States or (b) of any notes, drafts, bills of exchange, or bankers' acceptances acquired under the provisions of this Act, any Federal reserve bank making such deposit in the manner prescribed by the Secretary of the Treasury shall be entitled to receive from the Secretary of the Treasury circulating notes in blank, duly registered and countersigned. When such circulating notes are issued against the security of obligations of the United States, the amount of such circulating notes shall be equal to the face value of the direct obligations of the United States so deposited as security; and, when issued against the security of notes, drafts, bills of exchange and bankers' acceptances acquired under the provisions of this Act, the amount thereof shall be equal to not more than 90 per cent of the estimated value of such notes, drafts, bills of exchange and bankers' acceptances so deposited as security. Such notes shall be the obligations of the Federal reserve bank procuring the same, shall be in form prescribed by the Secretary of the Treasury, shall be receivable at par in all parts of the United States for the same purposes as are national bank notes, and shall be redeemable in lawful money of the United States on presentation at the United States Treasury or at the bank of issue. The Secretary of the Treasury is authorized and empowered to prescribe regulations governing the issuance, redemption, replacement, retirement and destruction of such circulating notes and the release and substitution of security therefor. Such circulating notes shall be subject to the same tax as is provided by law for the circulating notes of national banks secured by 2 per cent bonds of the United States. No such circulating notes shall be issued under this paragraph after the President has declared by proclamation that the emergency recognized by the President by proclamation of March 6, 1933, has terminated, unless such circulating notes are secured by deposits of bonds of the United States bearing the circulation privilege. When required to do so by the Secretary of the Treasury, each Federal reserve agent shall act as agent of the Treasurer of the United States or of the Secretary of the Treasury, or both, for the performance of any of the functions which the Treasurer or the Secretary of the Treasury may be called upon to perform in carrying out the provisions of this paragraph. Appropriations available for distinctive paper and printing United States currency or national bank currency are hereby made available for the production of the circulating notes of Federal reserve banks herein provided; but the United States shall be reimbursed by the Federal reserve bank to which such notes are issued for all expenses necessarily incurred in connection with the procuring of such notes and all other expenses incidental to their issue, redemption, replacement, retirement and destruction.

这里就不详细翻译了,简单来讲,以上两条法例规定了美联储发行美元必须要有担保资产,这些资产可以是贵金属、有价证券、商业汇票等。

其中最主要的担保资产就是债券,而债券里面最主要的就是联邦政府债券,也就是国债。

说到这里,民间不少专家对此会存在这么一个错误的解读:美元发行很简单,就是总统给美联储主席打个电话,商量说我们明天发行10亿美元,我在这边准备10亿美元的债券,你明天印10亿美元买我这债券。于是社会上就多出了10亿美元的基础货币投放。这过程被比喻成“左手换右手的游戏”。

——这样就彻底误解了美元基础货币的发行机制。

首先,根据上面联邦储备法的第18章第6条,里面提到美联储只是美元基础货币的发行机构,不是印钞机构,印钞权是掌握在美国财政部手里。

美联储要先准备好担保资产,例如债券,拿着这些资产去财政部那登记,财政部的铸币局才会印刷出对应的美元基础货币交付到美联储手里。

而美联储拿着这份新增的美元基础货币,去债券二级市场上购买债券,这时候这新增的美元才算发行出去,投入到社会当中。

而这时候美联储又可以拿着这新购买来的债券,去到财政部那登记为担保资产,获得第二份的美元基础货币。

然后又重复上述的步骤,用这第二份的美元基础货币,去购买第二份债券,如此类推,美元基础货币就是这样发行到社会当中。

我们可以把这过程比喻成“鸡生蛋蛋生鸡鸡生蛋……”的过程。

为什么要用这么复杂的过程?直接像上面民间专家所以为的那样左手换右手一次过发行那么多的美元不好吗?

你理解了这过程背后的意义,就能理解美元霸权的实质是什么。

一、从金本位货币时代沿用下来的资产负债表形式。

首先要从近代金本位货币的发行机制说起,因为现代美联储的资产负债表的形式就是沿用了过去金本位货币时代银行的。

关于资产负债表,做财务的肯定不会陌生了。但可能很多人并不知道,资产负债表、以及所运用的复式记账法,最初是银行家发明出来的,用于银行的记账,后来才推广到企业运用当中。

考虑到阅读此篇的人有很多没学过财会的,所以在这里简单的说下资产负债表。

资产负债表的核心在于这么一个公式:

资产=负债+所有者权益

没学过财会的人,第一次看到这公式,可能会产生误解,以为这公式说的是资产是一个大类,这个大类里面包含两个小类分别是负债跟所有者权益,其实这是错的。

这个公式里面,资产、负债、所有者权益是三个分别独立的项目,只是数值上这公式是成立的,也就是负债项目下以货币为单位的数值,加上所有者权益的数值,恒等于资产项目下的数值。

那么银行家们是如何运用这资产负债表发行金本位货币的呢?

金本位货币,就是以黄金为抵押担保资产发行的纸币,持币者可以去到银行那用纸币兑换纸币面值对应的黄金,银行见票即付。

首先银行家要先有第一份黄金,这个黄金属于自有资产。

这时候资产负债表里面,公式右边的负债为0,资产就是这第一份黄金,所有者权益的标的也是这份黄金,资产的数值等于所有者权益的数值。

然后,银行家以这第一份黄金为抵押担保资产,印了第一笔金本位货币。这时候这金本位货币还没发行出去,所以资产负债表没有变动。

那什么时候资产负债表开始变动呢,就是当银行家拿着这以第一份黄金作为抵押担保资产的第一笔金本位货币,去黄金市场上购买黄金或其他资产的适合。

这时候这第一笔金本位货币就算发行出去了。

这时候资产负债表里面,公式左边跟右边同时增加。

资产项里面,原来的第一份黄金,加上新购买的第二份黄金。

同时公式右边的负债项不再是0,而是新增了第一笔发行在外的金本位货币。

为什么发行在外的货币,在银行的资产负债表里面记为负债?因为可以简单的理解成,有多少金本位货币在社会上流通,就意味着银行欠了金本位货币持有者多少黄金。

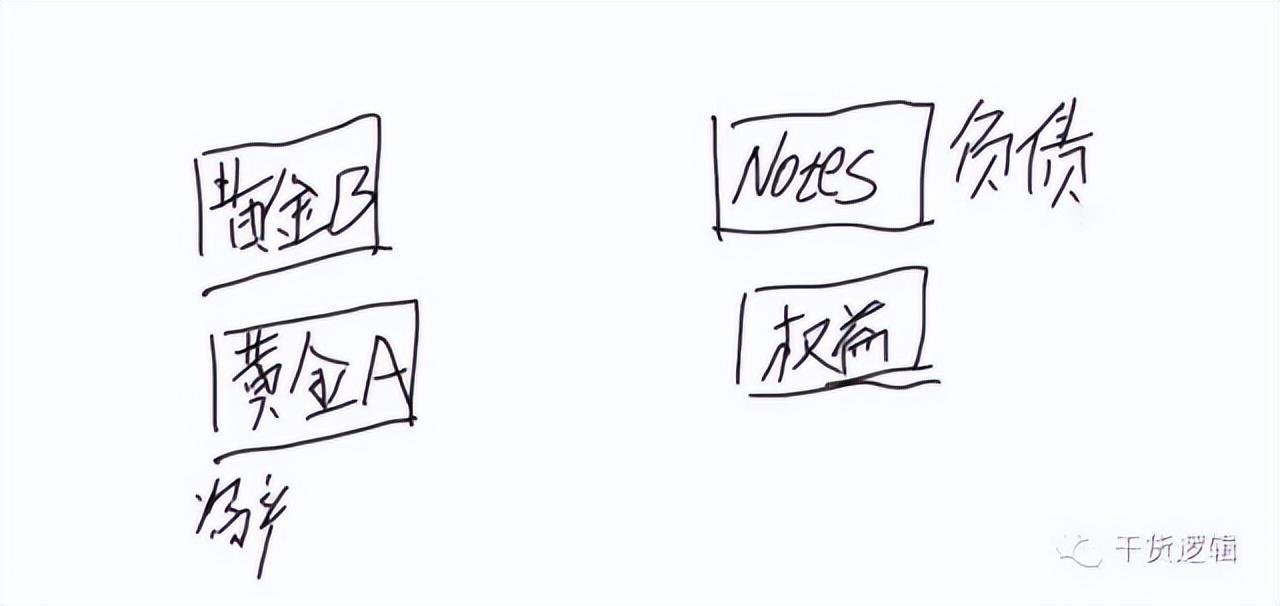

就如下图所示:

这图的左边是资产项,右边是所有者权益+负债。

黄金A是指原来银行家自有的第一份黄金,黄金B是指新增的第二份黄金。

Notes就是指发行出去的金本位货币。

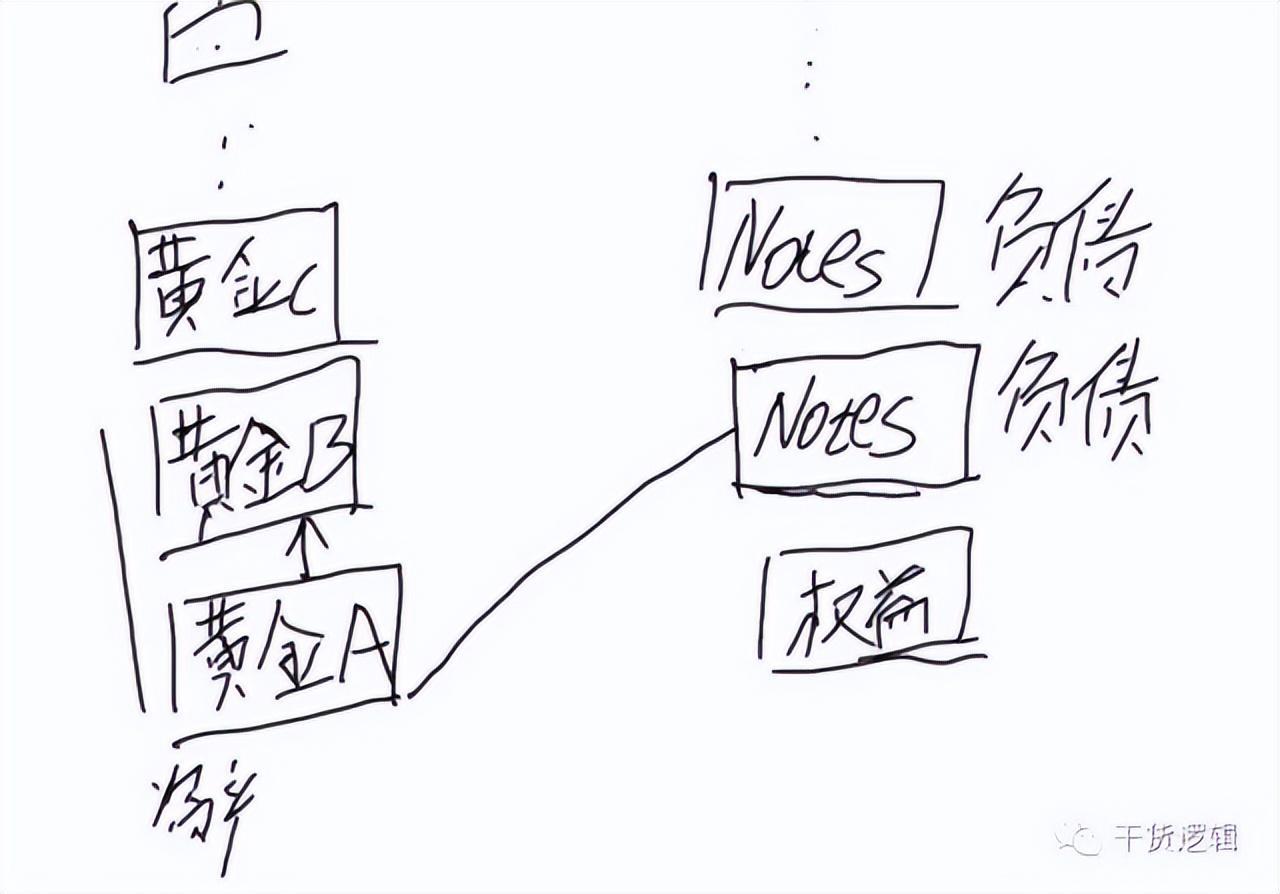

接下来,银行家可以用同样的方式继续扩大资产负债表。

因为第一笔发行出去的金本位货币的发行抵押担保资产是黄金A,而黄金B没有被抵押,所以银行家可以以黄金B作为抵押担保资产印出第二笔金本位货币,然后去市场上购买新的第三份黄金,也就是黄金C,于是这第二笔金本位货币就发行到社会中去了。

而资产负债表以同样的方式再次扩大。

银行家可以继续重复上述的过程,不断的扩大资产负债表。

银行的资产负债表越大,说明这家银行发行在外的金本位货币越多。

有小伙伴会问到,银行家这么做的意义是什么呢?

首先银行家可以通过此方法抢占市场上的黄金,虽然是负债的方式,可以看成除了第一份自有的黄金外,其他所有的黄金都是借来的。抢占的黄金越多,意味着自家发行在外的纸币越多。

自家发行的货币流通量足够大,那么市场交易会倾向拿它作为结算货币,当某个货币作为市场主要结算货币的时候,会给这家发行方带来怎样的效益或优势,文章后面会探讨。

另一方面,以这货币作为标的债务得以扩张,也就是M2货币总量的扩张是以这货币为单位,具体过程与其给发行方带来的效益,会在本专栏另一篇文章详细探讨。

然而,金本位货币有着天然的缺陷,就是其发行量受限于黄金开采的总量,发行量一旦受限,也就意味着社会的经济规模因此受限。

并且黄金的价值,本身就是基于人类对它的“信仰”,它的存在本身并不会给人类带来多大的使用价值,而它的高价值源于它的“稀缺性”,这就陷入了一个悖论——如果想要扩大经济规模,就必须开采贵金属,然而开采量的增加就会降低其稀缺性,于是货币价值也因此降低。这个悖论我们可以称之为“稀缺悖论”。

也正因为黄金本身不会带来实际的使用价值,但人们却要花费大量的劳动力去开采它,那样就意味着社会的一部分产能与劳动力,耗费在这种实际实用意义不大的事物上。

于是顶层的银行家与经济学家们就开始思考,有没有一种东西,能够替代黄金这样的贵金属作为货币的抵押发行担保资产?而这种东西的诞生能够不受限制,并且不用耗费劳动力与产能,甚至能促进产能,同时又不存在贵金属那样的“稀缺悖论”,它的价值不会因为流通量增加而减少。

有怎样的东西能够兼具以上要素呢?

答案是:债务。

于是,在1914年的时候,结合了当时最顶尖的经济学家与银行精英们,设计出了对后来世界经济格局影响至深的20世纪最伟大的货币发行系统——基于联邦储备法的联邦储备系统,也就是美联储。

二、基于债务发行的现代信用货币。

美联储的资产负债表形式,其实就是沿用了过去金本位货币时代银行的资产负债表,只不过资产项里面不再是只限于黄金这样的贵金属,同时还包含了各种有价证券、债券、商业票据等。

于是我们可以把上面的资产负债表图里的黄金换成其他资产。

其中债券是最主要的美元发行抵押担保资产,为了方便理解,我就全部换成债券好了:

回到上面一个问题,为什么要以“鸡生蛋蛋生鸡鸡生蛋……”的形式来发行?

如果不以这种形式,而是以民间专家所认为的那样无资产抵押担保的直接印一份货币去购买新的资产,这就相当于在金本位货币时代,银行家不需要有第一份自有的黄金,直接凭空印一张纸,去黄金市场上购买黄金——这无论在道德还是逻辑上都站不住脚。

并且,以这种方式来扩张资产负债表,本身就是一个自动稳定器。想像一下,在这样的模式下,如果美联储不断的发行美元,也就是要不断的在债券二级市场上买买买,这样就会不断推高二级市场上的债券价格,那样就意味着买下一手债券所需要的美元额要不断的提高,这样就使得美联储的发行美元的量是边际递减的。

什么时候美联储的美元发行能力比较强?就是二级市场里债券价格处于低位的时候。而债券价格处于低位,意味着市场流动性不足(流动性不足的意思可以简单的理解成市场比较缺钱),也就是说当市场流动性越不不足的时候,美联储的发行美元能力是越强的。

反过来,当市场流动性越充足,那么美联储的美元发行能力就越弱。

这样就意味着,当美联储为了追求利润而在二级市场上低吸高抛赚差价的时候,就是在调节市场流动性。

然而这还不是这个系统最伟大精妙之处,这个系统最伟大的地方,在于从根本上解决了社会产能问题,把人类社会的经济规模从贵金属总量的桎梏中解放出来。

——怎么理解以上这段话呢?

美元发行的抵押担保资产是债券,是基于债务而生。这就意味着所有发行出去的美元基础货币,最终会回流到美联储这个债券的持有者上面,形成货币流通的闭环。

于是我们可以看成,所有的美元实际上都是从美联储“借”出来的,最终会回到美联储手里。

前面提到,贵金属的价值是基于“信仰”,同时又源于“稀缺性”。但美元这种基于债务发行的货币却不是基于“信仰”。正因为所有的美元都是“借”出来的,那就意味着社会需要追求它去还债,而只要有人追求它来还债,那它就有了能够流通的逻辑基础。这使得美元的内在价值从根本上区别于金本位货币。同时越是发行,流通量越大,意味着社会对银行的债务越大,于是对美元的需求越大,从根本上解决了“稀缺悖论”。

并且债务的发生是不需要成本的,使得社会不再需要像金本位货币时代那样,需要一部分劳动力与产能消耗在贵金属开采这种实际意义不大的事情上,使得社会的产能与资源配置更加优化。

另一方面,债务货币化使得货币的真正创造者不再是银行系统,实现了货币创造的去中心化(不要跟我提比特币哦)。

怎么理解以上这句话呢?

表面上看,美联储作为中央银行,是发行美元的唯一机构,但实质上,一个巴掌拍不响,美联储发行美元的前提是社会上必须发生债务(或者说创造信用)。也就是说,真正美元的创造者是社会上的各个个体,当社会个体创造信用的时候,就是创造了货币,而美联储担当的角色实际上把这些创造的信用统一包装起来,或者说统一载体,也就形成我们看到的美元。

我就举一个例子,让大家更好的理解以上几段话:

现在有一个美国人,想在一块地上建一个房子,需要100万美元,但他手里没钱,于是找商业银行申请了100万的房产抵押贷款,假设分11年还清,还款总额110万。

商业银行为什么愿意贷款给他?是因为商业银行可以把这房产抵押贷款打包成抵押支持债券,也就是MBS,然后把这份MBS放到二级市场上转手卖出去,例如以102万卖出,这时候商业银行瞬间净赚了2万,并且是无风险的,因为风险已经转嫁给接盘的那个人。

那接盘人是谁呢?就是美联储。

美联储的资产负债表里的资产项里面,有相当一部分是MBS。

也就是说,这个过程可以看成是美联储对美国人给予了信用支持,是因为商业银行知道美联储在公开市场上愿意购买MBS,才愿意贷款给这个美国人。

同时亦可以看成,真正发放贷款的是美联储,而当美联储这么做的时候,就是新发行了一笔美元基础货币投入到市场当中,美元流通量因此增加。而美联储亦是这个债务的最终债权人,这笔美元最终亦会回到美联储手里。

同时,美联储因为多了一份MBS的资产,于是可以以此来作为新一份美元基础货币的发行抵押担保资产来发行新的美元,所以说真正创造货币的是这个申请贷款的美国人,美联储只是给予一个包装而已。

而因为这债务的发生,这个美国人拿着着100万美元去聘请建筑公司建一栋房子,于是建筑公司多了100万的收入,消费能力提升。

同时,债务的发生可以看成是负债人在未来劳动生产的承诺,这个贷款了100万的美国人,为了还债,不得不劳动生产,于是促进了产能,社会上的产品得以增加。

于是,社会消费能力与产能得以同步提升。

我们假设这个美国人是个菜农,他为了还债,不得不去种菜然后拿去卖,因为社会上多了100万的美元基础货币流通量,消费能力提升,于是他不愁自己种的菜卖不出去。

于是他还清贷款的过程,就是为社会创造了总值110万的菜的过程,最终这笔钱回流到美联储手里。

所以,因为这笔债务的发生,在货币流通闭环的过程中,使社会多了价值100万的房子,与价值110万的菜,两倍于债务本身的GDP。

有小伙伴会问道,美联储在这个过程发行了100万,但最终美国人还的是110万,这10万从哪里来?——这就是民间专家们所臆想出来的“利息陷阱”,以为这样的话社会永远还不清贷款。其实利息陷阱并不存在,这很好解决。

提“利息陷阱”的人,忘记了利息是银行的收入,银行要拿这笔收入来作为银行家收入与作为工资发给员工,他们也会拿着这笔钱去消费,于是这笔钱会重新回到市场流通当中。

这时有人又要追问了,那得要贷款人还清钱了,银行才有收入啊,问题是还有这10万的缺口根本还不清。

这么追问的人忘了一点,贷款人是分期还款啊,每年都有在还。而分期还款额当中,有一部分是本金,一部分是利息,利息的部分就作为银行的收入,重新流通到市场当中。

如果还想不通,我们可以推演下:

一个封闭系统里面,只有菜农,建筑师,银行这三个角色。银行借了100万给菜农,假设菜农跟银行约定每年还10万,还11年,还款总额110万。

菜农拿着100万雇佣了建筑师建房子,建筑师有了100万的收入。现在这封闭系统里面总货币流通量就只有100万。

于是建筑师每年花10万在菜农这买菜,菜农收到这10万后就去还给银行。

银行收到这10万后,有1万作为利息收入,银行家拿着这1万元去找菜农买菜,于是菜农每年还有1万元的盈余。

到了第10年的时候,建筑师的100万花光了,而这过程菜农也还了100万给银行,还欠10万。

还记得每年银行家都有花1万块找菜农买菜,使得菜农每年都还有1万的盈余吗?10年下来就是存下了10万,菜农拿着10万作为最后一期分期还给了银行,全部110万的债务得以清偿。

所以你瞧,即使这个封闭系统里货币总流通量只有100万,依然能还清110万的债务,闭环依然成立。

这就是美联储货币发行体系的精妙与伟大,我一直都强调,要找出一样事物的不合理之前,首先要把它的合理性理解透了,再来谈它的不合理。

读到这里,如果你全部理解的话,那么你基本理解美国建立的游戏规则。

接下来就谈谈二战后经济秩序是如何建立的,马歇尔计划到底是什么,这些内容看似遥远,但跟你息息相关,因为这会影响到你的钱袋子,你的世界观,你的格局,推荐以下这集锦里的第四篇文章:

“财富篇”付费文章集锦